破冰中概股:路特斯上市「局中局」

“中概股,破冰了!”2月23日,纯电超跑第一股「路特斯」在纳斯达克成功上市消息传来,振奋无数国内外投资人。路特斯IPO成功,不仅是2023年至今,特殊目的收购公司相关交易获得的最大规模融资,也是近32个月以来中概股规模最大的一次IPO。于汽车而言,IPO往往是登顶之战,意味资金蓄水,商业联想、品牌利好,以及给投资者做节点的交待。但近两年受各方面因素叠加影响,一批批拟上市的企业相继出现取消或待定上市的现象。但此前,有关对汽车IPO“关门”的信号出现,让一切成了未知数。春节前后,雷诺撤回旗下子公司 "安倍"的 IPO 申请;大众暂停旗下PowerCo 的上市计划。长城汽车撤回蜂巢能源的申请;极氪暂缓赴美上市规划...行业IPO放缓,车企并购潮起,新能源汽车这片江湖始终荡着涟漪。如今,路特斯的IPO尘埃落定,无疑是对新能源汽车还能继续打开资本通路的信心起到了提振作用。舆论之所以振臂高呼,庆祝路特斯的成功,不仅意味资本市场对优质汽车的融资通道从未堵死,也预示资本在识别高质量品牌与其核心价值的认知上,开始有了新的标准。如今,当我们面对有关路特斯纷繁复杂的上市信息前,人们一定不该忽视,决定路特斯IPO成功的三个关键因素:文|郭斯傅 编辑|李薇娅图片来源|视觉中国

1

「为什么赴美是路特斯的最好归宿?」

“生于英国,腾越全球,不做中国的超跑,做世界的路特斯”。

IPO当日,路特斯全球CEO冯擎峰在与国内的一场视频连线中,流露出的这句野心勃勃的描述,其实已经道破了路特斯能成功叩开全球的IPO大门的真正原因。

2018年,为实现品牌向电动化、智能化的全面转型,路特斯在完成全新资本结构后,顺势发布「Vision80」十年品牌复兴计划。正式宣布品牌向电动化和智能化全面转型。成为全球豪华跑车品牌“第一个吃螃蟹”的新势力。

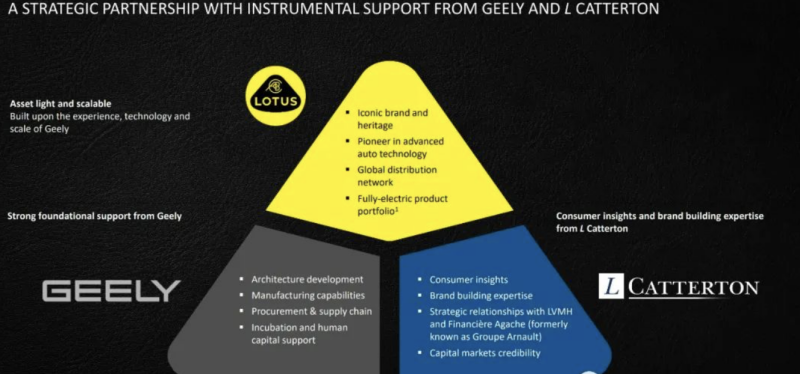

自此,路特斯以“中英双引擎”为战略支点,布局全球。意在整合世界的顶尖技术和优质资源。

但在当时,很少有人真正窥探到了路特斯全球化思维布局的背后深意。

曾有汽车行业专业人士分析,尽管国内资本和团队全面开始主导路特斯品牌的发展,但这些都不足以掌控路特斯为期10年复兴计划成功的发展命脉。尤其是对于国内资本来说,投资路特斯,股东方并非是想通过路特斯赚钱。

如何让国内外实现协作发展?如何提高竞争优势?如何增铸行业壁垒?才是真正做大路特斯,实现投资者为路特斯指定下「1+1>2」的真实商业目的。

开弓没有回头箭。战略计划落地后,预示着,路特斯将正式进入百万电动超跑市场。但国内股东希望看到的,是路特斯有能力,继续加强其在高端市场、超豪华跑车市场的价值和竞争力,能反哺母体的同时,提升自身品牌的综合竞争力,最终实现扩大其在全球品牌中的影响力。

相比之下,并购路特斯,复兴路特斯...都只是国内资本操盘一家全球化品牌的方式与途径。成功的关键,在于路特斯要换取人们矢志不渝的相信,支撑品牌得能以复兴地方,不在于资本,而在于70余年沉淀下的技术基础、品牌底蕴、历史文化。

因此,正如同之前吉利控股复兴沃尔沃,将其实现扭亏为盈;收购戴姆勒股份,深化Smart品牌发展;收购阿斯顿马丁股份一样...得以让路特斯复兴,国内资本要基于不同的品牌文化的考量,要考虑路特斯如何实现继承的同时还要能做出面向新时代的创新?

因此构建,全球化的品牌效应、先进技术和发展体系,成了决定路特斯品牌能否成功的关键因素。

事实上,作为背后的资源母体,在吉利的全球发展逻辑中,投资只是其中一点,购买不是目的。目的是基于协作双方的长远发展,结合合作双方的自身优势,实现技术、品牌、市场等不同维度的互补;是提升国内外核心竞争力,同时结合企业自身的发展形势;是合作双方互利互赢,在技术、市场等方面协调发展,构建出的全球产业核心竞争力。

因为任何行业,供给端总是站在技术的顶峰,汽车行业也同样如此。标准化全球化与技术全球化之间,有极大的关联度。往往一家全球化企业的诞生,间接影响着全球化行业标准的成型。

如今赴美IPO,也就成了深化路特斯全球化发展的又一步延续。

基于全球化基因与未来品牌的辐射范围。海外资本市场,就是路特斯最好的归宿。上市,不仅象征这家国际化品牌重回世界的视野,还标志路特斯品牌以全新的运营模式的发展将进入到一个新的阶段。

尤其是接下来在得到合理资本化运作的赋能后,不仅能够让路特斯的后续发展更自由、更灵活的,还能间接去推动整个市场对跑车电动化领域的重新审视,对未来电动车市场细分化发展带来益处。

迄今路特斯已成功整合了武汉路特斯科技全球总部、武汉全球智能工厂及宁波路特斯科技研究院、德国法兰克福创新中心、英国考文垂创意中心和英国海瑟尔跑车工厂等全球顶尖资源。

这是因为在冯擎峰眼里,超跑品牌必须是全球的超跑品牌,路特斯必须是世界的路特斯。

“路特斯科技一直是全球布局的企业。德国有创新中心、英国有造型中心、全球营销中心在伦敦,在中国有车型研究院。入金路特斯全球布局已形成,我们在全球有200多家营销渠道网络,通过上市让路特斯的整个管理更加地透明科学,同时通过上市的赋能来加速和加快我们全球化的布局。”冯擎峰补充。

为了继续深化全球化发展的路径,冯擎峰还透露,到2024年上半年路特斯科技的产品,将很快会进入马来西亚、中东、澳新、日本等国家或市场,下半年会进入美国、韩国等市场。路特斯的渠道也将在2024年到2025年将会扩展到300多家,同时也会加快路特斯未来产品的研发。

资源全球化、产品全球化、技术全球化...资本全球化的补充,也就成了“生而全球、放眼全球”的路特斯在构建复兴版图的最后一个环节。

2

「卡位细分,打造全球电动跑车第一股」

链接全球化的资本通道,构建品牌通畅的复兴之路。但在资本全球化进程中,路特斯突破的其实并不容易。

自Vision80战略制定后,在经历前2、3年的战略筹备期与资源整合期,原本要同步开启的IPO筹备,却因诸多外部因素的制约不断提升难度。然而这些问题从没有影响过路特斯为实现资本全球化的大目标,从接手路特斯品牌的那天起,冯擎峰对于路特斯品牌的长远思考就是十分清晰的。

他曾对内部团队分享过类似的看法:保时捷和法拉利之所以可以成功,就是因为他们始终坚持已有的战略,不轻易进入随机的产品线或其他未知领域,坚持在自己所了解的领域迭代更新。这样用户就知道自己能期待什么,这也是他们在过去几十年里非常有效的策略。

因此,基于Vision80战略下清晰的产品节奏和技术目标,让冯擎峰誓要将路特斯打造成为“全球电动跑车第一股”。即便过程困难重重,但也从未妨碍过所有人的脚步。

2022年疫情反复、地区冲突,加上开年美联储收紧货币政策,直接影响了全球资本的信心不足。22年3月,美国证券交易委员会网站上披露了《外国公司问责法案》,证交委随即将148家中国企业列入“预摘牌名单”和“确定摘牌名单”。

这场针对中概股的“血雨腥风”,让迟迟无法敲响IPO钟声的创业者和投资人们心情复杂。据统计,2022年纳斯达克证券交易所和纽约证券交易所的IPO数量和融资规模分别较上一年同期大幅下降75%和94%,

聚焦到新能源汽车行业上,问题更加严重。

起初特斯拉、Luccid、蔚小理等一众新势力出现,美国资本市场很有热情,但自21年前后,市场发展脚步一下子加快。但很多公司都没有做好充分的准备,产品处于临床早期阶段,投资者迟迟拿不到正反馈,投资人对汽车的预期大大降低,甚至已经不愿相信,汽车品牌再拿出的商业化方案。

一位内部员工就曾对我讲,路特斯的IPO进程就最终交表的时间内部协商了无数次,每次临门一脚,又不得延后的情况就不少于3回。他说:「由于法规的调整,流程一直在修改,从21年底开始,赴美上市早就已经不再像早些年那样“肆无忌惮”,路特斯原定计划至少要比现在早上半年」。

2022年9月,三大跑车之一的「保时捷」在法兰克福正式上市,每股82.5欧元的发行价创下欧洲近十年来最大规模的IPO。保时捷的成功让冯擎峰更相信路特斯的走向和未来,也相信资本市场对于超跑这一细分领域的大方向是认可的。

路线的正确,预示着对于可能改变业态的企业出现,资本还会更加开放。而来自友商的成功,不仅让冯擎峰看到了IPO对一家跑车品牌的价值与意义,更让他认定路特斯的IPO之路:可以慢,但不可以晚!

可以慢,是要充分预估不可控风险带来的威胁,不能因为客观原因的出现而气馁;不可以晚是因为要想经营好高端纯电的跑车品牌就要充分尊重高端品牌生存的客观规律,那就是:一旦某个品牌率先占据某个市场,就会形成很高的壁垒,产品的生命周期长,品质稳定,公司在品牌和估值上就能享受很高的溢价。

因为在谋定向电动化转型,彻底与传统能源做切割的跑车品牌中。路特斯毋庸置疑是第一家,即便法拉利、保时捷上市行为早于路特斯,但在企业实际经营层面上,都无法撼动路特斯上市后成为“全球电动跑车第一股”的身份。

在资本的逻辑里,商业的合理性、创新性才是核心价值与投资聚焦点,率先卡位市场,路特斯的资本利好会才会更加突出。

冯擎峰的判断不是没有依据的,麦肯锡就曾对新能源汽车的投资提出过类似观点,“汽车投资者经历了从投‘广’到投‘精’的过程。之前的投融资倾向于对广泛的标的做撒网投资和赛道验证;商业模式逐渐摸索成熟后,投资者更加精挑细选,会聚焦于成长性更好、投资回报明确的早期标的和头部标的。”

过去几年,豪华车尤其是超豪华车是所有汽车市场中表现最好的板块之一。相关数据显示,从2016年-2022年,豪华车是涨幅最明显的细分市场之一,即便在2018年以后市场大盘低迷的情况下,依然保持稳定增长。截止,2022年底,兰博基尼、宾利等全球多家超豪华品牌均创下新的销售记录,且增幅在两位数。

事实上,这也是资本市场对路特斯认可的一个关键原因。首先超跑品牌本身所具备的高价值,其次是消费弹性的宏观趋势赋予了跑车市场的增长潜力。

路线正确,趋势的精准,让冯擎峰和他带领的路特斯团队始终相信,市场断然不会辜负一个具备真正商业价值品牌的所付出的所有努力。

3

「被叩开的资本大门与失真的短期标准」

此前伴随赴美上市政策与要求相继收紧,美国监管部门对路特斯IPO问题的考察面十分开始全面。

筛查的标准具体包括但不限于要对毛利率波动异常、持续盈利能力存疑、板块定位、主营业务收入、销售模式、客户与供应商、行业竞争格局及和核心竞争力、核心技术、募投项目合理性、合规经营等上百个环节。

因此在路特斯的招股说明书中,我们能清晰明确的看到路特斯有关阶段性运营的回应以及对未来经营预期的畅想:

数据显示,路特斯2023年上半年营收达1.3亿美元,毛利率为4.7%;预计,2024年,公司营收48亿美元-52亿美元,毛利率17%-18%;2025营收为82亿美元到86亿美元,毛利率增至21%到23%。

尽管此前有声音指向“路特斯短期内上市节点不理想”的评价,但基于公司的实际情况,冯擎峰依然相信,上市一定会让路特斯的管理更加透明、科学,同时也能进一步加速公司的全球化布局。

如今路特斯作为自2021年7月以来市值最大的中概股企业的身份成功上市,就已经给外界一个出十分明确信号:“具备长远投资价值的品牌,一定能够叩开资本的大门”。

结合不久前,国内新势力高合的「停产事件」来看,新能源汽车渗透率当前虽处提升状态,但行业贝塔属性的确开始加速弱化。以往汽车自上而下的投资逻辑已经受到了挑战,尤其近几年,部分公司IPO后投资者倒挂情况屡次发生后,不排除资本未来2年,资本会重新考虑新能源产业的走向,以及整车的投资逻辑问题。

单对比路特斯能与高合在资本运作上的强烈反差,在某种程度上也印证,行业虽处下行期,但产业和资本是不会坐等下行期过去。资本只是会花更多的时间和精力去甄别和探索,提升对企业,对团队能力提出更高的标准与要求,而非彻底关门,亦或是简单意义上的一刀切。

不过,大环境的影响也必然会对路特斯的线性成长带去挑战。但对于像路特斯一样选择长期经营路线的企业而言,尽管短期影响可以忽略不计,即便出现困难也可以克服。但缺乏信心的资本,很容易造车路特斯短期内出现震荡的情况。好在长期背景下短期震荡不具备绝对的参考价值。毕竟,对于可能改变业态的企业出现,资本的心态长期看一定会更加开放。

按照经济的规律与走向,往往越是在下行期持续出招的企业,相反越有机会迎来乍暖还寒的时候。今天路特斯的表现,也恰恰印证了这一现象。